La pierre-papier : intérêts, rentabilité et fiscalité

Qui n’a jamais rêvé d’un investissement dans l’immobilier rentable et purgé de tous les avatars liés à la gestion locative ? Permettre à des particuliers d’investir leur épargne dans la pierre, d’en retirer un revenu conséquent, tout en limitant les risques et en allégeant la gestion, voici ce que permet, théoriquement au moins, la pierre-papier.

Un investisseur recherche toujours le meilleur rapport entre le risque et la rémunération de son investissement : plus le risque est fort, plus la rémunération attendue l’est aussi ; inversement, un faible risque réduit la rentabilité en principe. L’une des clés d’une stratégie d’investissement réussie consiste, suivant un vieux dicton populaire, à « ne pas mettre tous ses œufs dans un même panier » c’est-à-dire à diversifier les actifs de manière à amortir les risques tout en profitant des bonnes opportunités.

Pour un particulier doté d’un patrimoine moyen, cette diversification n’est possible que s’il investit dans des actions ou des obligations. En effet, le prix « d’entrée » d’un investissement immobilier (achat d’un appartement locatif par exemple) interdit le plus souvent cette diversification. Ainsi, celui qui souhaite investir de manière directe 250 000 € dans du locatif au sein d’une ville moyenne, achètera par exemple deux studios pour étudiants, et subira alors directement les risques liés à la spécialisation de son investissement, et plus spécifiquement le risque de vacance des logements loués pendant la période estivale.

Les sociétés civiles de placement immobilier (SCPI) et les organismes de placement collectif en immobilier (OPCI), qui constituent les deux principales catégories de pierre-papier, permettent de remédier à ces inconvénients. Voyons comment ils fonctionnent, quelles sont les principales différences entre les SCPI et les OPCI, quelle est leur rentabilité et enfin leur régime fiscal.

Comment fonctionnent les SCPI et les OPCI ?

Au-delà du seul investissement immobilier, ce que l’on nomme les organismes de placement collectif (OPC) ont pour fonction de gérer l'épargne qui leur est confiée en la plaçant de manière diverse et en émettant en contrepartie des parts ou des actions. Les OPC existent sous des noms différents. Dans le monde anglo-saxon, on parle plus souvent de « fonds » (les plus connus sont les fonds de pensions) ; en France on parlera de SICAV et de FCP. Au-delà des appellations qui peuvent varier, le principe reste le même : ces « fonds » investissent sur un marché avec l’épargne collectée et émettent en contrepartie des titres ou parts représentant cet investissement.

Ce mode d’investissement permet d’assurer :

- une gestion simplifiée par un professionnel. Ainsi le souscripteur n’a pas à suivre directement la gestion de ses actifs,

- une dilution des risques. En effet l’investisseur peut profiter d’arbitrages plus diversifiés et réduire son risque de pertes,

- une meilleure liquidité de l’investissement, puisque les parts et actions des OPC sont rachetées par le fonds au gré du souscripteur ou sont cotées sur un marché.

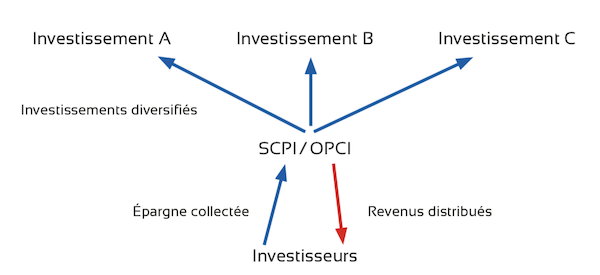

En matière immobilière, le principe des SCPI et OPCI est simple : ces structures collectent l’épargne des particuliers, réalisent des investissements immobiliers locatifs diversifiés avec celle-ci, puis reversent les revenus aux épargnants.

On retrouve donc les principaux avantages des OPC appliqués à l’immobilier :

- facilité de gestion : pas de rapports directs des épargnants avec les locataires, pas de gestion des baux, pas de gestion des travaux et réparations sur l’immeuble,

- limitation des risques puisque le fonds va investir dans divers types de placements immobiliers (bureaux, commerces, habitation…) dans diverses localisations en France et en Europe,

- facilité de revente (liquidité) : les parts des SCPI et OPCI vont se négocier plus facilement qu’un immeuble détenu en direct par un particulier d’abord car leur valeur unitaire est faible (en moyenne 500 à 1 000 € pour les SCPI), ensuite car il existe un véritable marché actif de ces produits de placement, enfin car, au moins s’agissant des OPCI, le fonds a l’obligation de racheter les parts à la demande de l’investisseur (droit de sortie).

En pratique les SCPI et les OPCI se spécialisent dans des investissements immobiliers particuliers : les bureaux, les locaux d’activité, les commerces, le locatif résidentiel ; la spécialisation peut également être géographique : Paris et couronne, province, Union Européenne… Certaines SCPI, on y reviendra, se spécialisent dans la défiscalisation ou le déficit foncier, alors que d’autres misent sur le rendement.

SCPI et OPCI, points communs et différences

Pour comprendre la coexistence de deux types de pierre-papier, SCPI et OPCI, il faut remonter un peu dans le temps. Les Sociétés Civiles de Placement Immobilier ont été créées par la loi du 31 décembre 1970 et n’ont pas, originairement, rencontré le succès escompté ; deux raisons à cela : une raison tenant au profil des investisseurs dans l’immobilier (traditionnellement, les particuliers investissant dans l’immobilier sont attachés à la matérialité de l’investissement) ; surtout, le rendement et la liquidité n’ont pas été au rendez-vous au départ. Le marché des parts de SCPI s’est donc avéré peu dynamique et surtout illiquide. Afin de pallier ces inconvénients, les OPCI ont été créés en 2005 avec pour objectif de faire coexister temporairement avec les SCPI puis de s’y substituer en favorisant la transformation des SCPI en OPCI. Mais rien ne s’est passé ainsi : non seulement les SCPI ont été maintenues et n’ont pas été transformées en OPCI, mais lorsqu’on compare la collecte d’épargne sur les dernières années, ce sont bien les SCPI qui l’emportent nettement (5 milliards d’€ collectés en 2018 contre un peu plus de 2 milliards pour les OPCI)

Sans entrer dans des détails juridiques techniques, voici les principales différences entre les SCPI et les OPCI :

- la composition des actifs d’investissement constitue une différence majeure : en effet les SCPI investissent 100 % de leur collecte dans de l’immobilier « physique » alors que ce taux est inférieur pour les OPCI qui en règle générale ne possèdent pas plus de 60 % d’actifs immobiliers. Le surplus est investi dans des valeurs mobilières classiques (actions et obligations) ; le fonds a également l’obligation de conserver des liquidités afin de rembourser les épargnants qui souhaitent sortir.

- la liquidité est également une différence importante : les parts d’OPCI sont plus faciles à céder, d’abord car elles comprennent des actifs non immobiliers (actions et obligations), ensuite car l’OPCI a l’obligation de racheter les parts des souscripteurs lorsqu’ils en font la demande alors que les parts de SCPI ne peuvent être négociées que si elles trouvent un acquéreur.

- les parts de SCPI peuvent faire l’objet d’un démembrement de propriété, ce qui n’est pas possible s’agissant des OPCI. Ce démembrement de propriété peut être très intéressant pour des investisseurs qui ne recherchent pas de revenus immédiats mais différés (chefs d’entreprise par exemple) ; l’acquisition de parts de SCPI en nue-propriété se fera sur des bases réduites (abattement pouvant aller jusqu’à 23 % de la valeur de la pleine propriété pour un démembrement de 10 ans) et sera notamment exonérée d’IFI.

- enfin le régime fiscal, sur lequel nous reviendrons, est également différent entre les OPCI et les SCPI ; de manière schématique les revenus versés par les OPCI reçoivent le même traitement que les dividendes d’actions alors que ceux des SCPI sont traités comme des revenus fonciers.

SCPI de rendement et SCPI fiscales

Sans entrer dans la subtilité de certains montages, on distingue :

- les SCPI de défiscalisation qui investissent dans des programmes bénéficiant d’avantages fiscaux comme le programme dit « Pinel » par exemple. L’investisseur obtient par ce biais les mêmes avantages fiscaux que s’il achetait en direct le bien immobilier. La réduction d’impôt ainsi obtenue peut être comprise entre 18 et 21 % mais elle est plafonnée à 10 000 € (dispositif de plafonnement des niches fiscales).

- les SCPI de déficit sont, comme leur nom l’indique, des SCPI qui investissent dans des programmes déficitaires (les loyers ne couvrent pas les dépenses afférentes à l’immeuble) et permettent à leurs souscripteurs d’utiliser une partie de ce déficit pour réduire leur imposition globale. Les déficits fonciers peuvent, à certaines conditions, venir en déduction du revenu global de l’investisseur dans la limite de 10 700 € par an.

Rentabilité de la pierre-papier

Rentabilité de la pierre-papier

Disons-le d’emblée, le rendement des SCPI et OPCI est d’un bon niveau à la fois par rapport au rendement classique de l’épargne des ménages (PEL, livret A) et également par rapport à celui de l’immobilier détenu en direct. La rentabilité d’un investissement en SCPI ou OPCI est obtenue par addition des dividendes versés par la SCPI ou l’OPCI et des plus-values de revente potentielle des parts.

Le taux moyen de rendement avant impôt en 2018 est de 6,2 % pour les SCPI et 4 % pour les OPCI. Ces taux varient évidemment y suivant le profil de la SCPI ou de l’OPCI, certains produits pouvant rapporter jusqu’à 7,5 % voire plus.

Le niveau de rendement est donc important comparé à celui de l’immobilier d’habitation en centre-ville qui excède très rarement 3 %.

Ceci explique probablement le très fort succès de la pierre-papier aujourd’hui. Ainsi, pour le premier semestre 2019, la collecte atteint plus de 4 milliards d’€ pour les SCPI et 1,2 milliards d’€ pour les OPCI. Ces chiffres représentent une progression très importante par rapport à 2018 (+ 78 % pour les SCPI) et même par rapport à l’année record 2017.

Ce succès s’explique également par :

- le niveau toujours très soutenu du marché immobilier ; quand le marché immobilier se porte bien, ce qui est le cas depuis 2016, les valeurs de pierre-papier s’apprécient,

- le niveau très bas des taux d’intérêt qui permettent aux SCPI et OPCI d’investir à moindre coût,

- le rejet par une partie des investisseurs particuliers des placements en valeurs mobilières, notamment depuis la crise de 2008 ; l’immobilier valeur refuge, encore et toujours !

Fiscalité de la pierre-papier

Ici le régime des OPCI et des SCPI est très différent.

S’agissant des SCPI :

- les revenus versés sont imposés comme des revenus fonciers c’est-à-dire au barème de l’impôt sur le revenu auxquels il faut ajouter 17,2 % de prélèvements sociaux (CSG et RDS) ; ainsi pour un contribuable imposé à l’IR à 30 %, la charge fiscale totale sera de 47,2 %.

- les plus-values de cession des parts sont traitées comme des plus-values immobilières avec une exonération de l’IR au bout de 22 ans et des prélèvements sociaux au bout de 30 ans. Le taux d’imposition est de 19 % + 17,2 % = 36,2 %.

- enfin, les parts de SCPI sont prises en compte dans la base taxable de l’IFI, comme pour des immeubles détenus en direct.

- il convient également de noter que les intérêts d’emprunts souscrits pour l’acquisition de parts de SCPI, sont déductibles. L’endettement pour acheter des parts de SCPI peut être un excellent levier puisque les taux d’intérêt sont au plus bas alors que les rendements sont au rendez-vous. On comprend ainsi qu’il vaut mieux s’endetter pour acquérir ces parts plutôt que de mobiliser une épargne personnelle.

S’agissant des OPCI :

- les revenus versés sont imposés comme des revenus de capitaux mobiliers (actions ou obligations) c’est-à-dire au prélèvement forfaitaire unique de 30 %, incluant 12,8 % d’IR et 17,2 % de prélèvements sociaux.

- les plus-values de cession sont également imposées au PFU, sans abattement pour durée de détention.

- s’agissant de l’IFI, les parts d’OPCI entrent dans l’assiette taxable mais uniquement à hauteur des actifs immobiliers détenus, soit en général 60 %. En effet, les valeurs mobilières ne sont pas comprises dans l’assiette de l’IFI alors qu’elles l’étaient pour l’ISF.

En résumé, l’imposition des OPCI est moins lourde pour des personnes à revenus élevés mais les possibilités d’optimisation fiscale sont plus importantes s’agissant des SCPI : démembrement de propriété, SCPI fiscales, déficits fonciers…

Laurent Grosclaude • Maître de conférences UT1 Capitole

Source : 25 millions de propriétaires • N°décembre 2019

Abonnez-vous au magazine

25 Millions de Propriétaires

Pour :

- Gérer au mieux votre patrimoine ;

- Protéger vos intérêts privés ;

- Bénéficier de conseils pratiques